京东方创始人,又干出一个IPO

- 海外

- 2024-12-03 14:56:03

- 102

11月29日,据上交所网站披露,西安奕斯伟材料科技股份有限公司科创板IPO获得正式受理,中信证券为其保荐机构。本次IPO,公司拟募资49亿元,全部用于西安奕斯伟硅产业基地二期项目。

据了解,这是证监会《关于深化科创板改革服务科技创新和新质生产力发展的八条措施》(“科八条”)发布以来,上交所受理的首家未盈利企业。

作为一家未盈利的硅片企业,奕斯伟材料IPO的受理具有标杆意义,表明资本市场对国家战略行业优质企业上市融资的支持。

通过分析奕斯伟材料的发展历程,我们能够发现其背后的一位关键人物——王东升,他被誉为“中国半导体显示产业之父”。在2019年退出京东方后,王东升选择再次创业,并加盟了北京奕斯伟科技有限公司。随后,为了破解外国对硅晶片市场的垄断局面并提高国内硅晶片的自给能力,他创立了奕斯伟材料公司。至今为止,该公司已经吸引了近60家风险投资和私募股权投资机构的支持,并且市场估值达到了240亿元人民币。回顾王东升的职业生涯,他曾成功解决了中国市场面临的“缺芯少屏”问题中的“屏”的挑战;现在,他又全力投入到了芯片制造业的激烈竞争中,致力于推动中国半导体产业的发展。

王东升:芯片巨头的幕后推手

王东升无疑是奕斯伟科技材料公司背后的核心人物。他于1957年出生,早年毕业于杭州电子科技大学的财务会计专业,并在1982年加入北京电子管厂,开始其职业生涯。通过多年的奋斗和积累经验,他最终成为北京东方电子集团股份有限公司的负责人,这家公司即是京东方公司的前身。

目前,京东方的市场价值已经超过了1600亿元人民币,在王东升的领导下,公司已经成为全球显示屏行业的领导者,连续三年保持了全球出货量第一的位置。

到了2019年,62岁的王东升辞去了京东方董事长的职务。然而,他没有选择退休生活,而是接受了北京奕斯伟科技有限公司的邀请,全身心地投入到半导体行业。2020年2月,随着北京奕斯伟科技集团的重组成立,王东升被推选为董事长。

在一次公共讨论中,王东升阐述了他的企业哲学:一个公司若仅依赖创始人个人持续运营而无法实现自我延续和超越,这并非真正的成功。真正的成功在于,即使创始人离开,公司仍能保持良好发展态势。基于此理念,他有两个愿景:一是将京东方的控制权移交给下一代,期望他们能够取得更卓越的成就;二是投身于集成电路领域。

奕斯伟集团是一家专注于集成电路产业的企业,其业务范围广泛,包括芯片设计与解决方案、硅材料生产以及生态链投资孵化三大核心部分。特别值得一提的是,该集团在硅材料领域拥有显著实力,主要产品为半导体级别的12英寸硅单晶抛光片及外延片。

众所周知,高质量的硅片是构建高性能芯片不可或缺的基础材料。当前,国内半导体行业面临的一个关键挑战在于,大多数高端12英寸硅片仍需依赖进口。鉴于此,提高国产硅片自给率对于增强我国在全球半导体产业链中的竞争力至关重要。因此,加速推进本土化生产和技术创新成为当务之急。正是在这样的背景下,奕斯伟材料应运而生,肩负起了推动中国半导体行业发展的重要使命。

奕斯伟材料位于西安高新区,专注于集成电路用12英寸硅单晶抛光片及外延片的研发与生产。其产品在电子通讯、汽车制造、人工智能和消费电子等多个领域有广泛应用。自成立至2023年2月,王东升担任公司董事长。此后,为加强人才建设,杨新元接任董事长职务,而王东升继续担任公司董事及董事会战略与投资委员会主席。

杨新元曾指出,全球98%的12英寸硅片市场长期被外国企业垄断。奕斯伟材料自主研发的12英寸晶圆能够应用于先进制程工艺芯片的生产,有效缓解了国内对进口晶圆的依赖,推动了中国半导体产业链的国产化进程。截至目前,公司在西安高新区已建成两座工厂,截至2024年9月末,其月产能达到65万片,在全球12英寸硅片市场中占据约7%的比例。

根据SEMI的预测,到2026年,全球12英寸硅片的需求量将超过每月1000万片。奕斯伟材料公司已经将其第一工厂的产能从每月50万片提升至60万片以上,届时,其第一和第二工厂的总产能将达到每月120万片,从而使公司跻身于全球12英寸硅片生产领域的领先行列。

未盈利企业如何吸金超百亿?

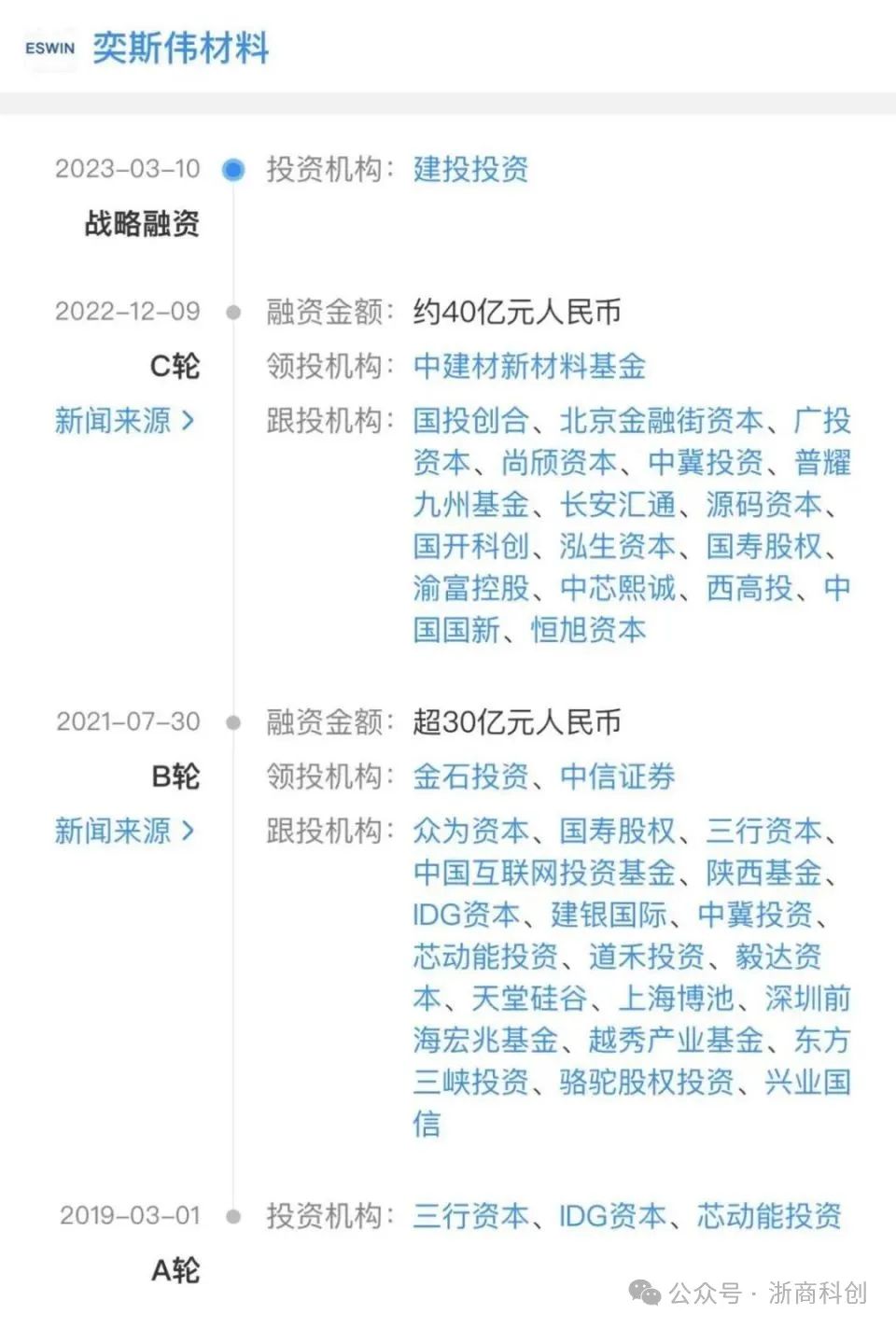

值得一提的是,本次事件也标志着自中国证监会发布《关于深化科创板改革服务科技创新和新质生产力发展的八条措施》以来,上交所首次受理未盈利企业的申请。奕斯伟材料在此次进程中展现出强大的资本吸引力,根据投资界的不完全统计,该公司已经吸引了近60家机构股东,累计融资额超过100亿元人民币。

在2021年7月,奕斯伟材料成功完成了B轮融资,融资金额超过30亿元人民币。此轮融资由中信证券和金石投资联合领投,中网投、陕西民营基金、毅达资本、众为资本以及国寿股权等多家知名投资机构跟投。此外,现有股东芯动能和三行资本也追加了投资。这一轮成功的融资不仅体现了奕斯伟材料在资本市场的高度认可,也为公司未来的持续发展提供了强有力的资金支持。

经过一年后,奕斯伟材料成功完成了近40亿元人民币的C轮融资,刷新了当时中国半导体硅片行业的最大单笔私募融资记录。此次融资由中建材新材料基金牵头,渝富控股、金融街资本、长安汇通、尚颀资本、恒旭资本、国投创合、上海综改基金、源码资本、国开科创、广投资本、泓生资本、西安高新金控和中芯熙诚等机构共同参与,同时老股东如国寿股权、中冀投资和普耀资本继续追加投资。

在随后的时间里,奕斯伟材料的融资活动持续加速,不断吸引顶级投资机构的加入。根据招股书显示,2023年5月,二期基金和其他七名投资者以23亿元认购新增股本29.0805万元,这被称为C2轮融资,对应的投前估值为177.05亿元。

紧接着在今年6月,奕斯伟材料又增加了五家新的股东,包括光子强链和鑫华半导体等,它们通过受让原股东毅达鑫业所持有的全部股份进行入股,转让价格的估值比C2轮融资后的估值200.05亿元高出约20%。据此计算,奕斯伟材料的当前估值大约为240亿元。

在一次与投资界的交流中,一位投资人分享了一个令他印象深刻的经历:他曾亲自前往西安对奕斯伟材料进行实地考察。他发现该公司的工厂位置极为偏远,位于秦岭边缘。更令人钦佩的是,奕斯伟材料的管理团队为了专注于产品研发,选择长期居住在工厂内。

“这批高管毅然放弃了先前优越的工作与生活环境,勇敢地在一个陌生的地方重新开始。这种创业精神让我坚信,没有什么是他们无法实现的。”

(转自:海内资讯)

有话要说...